Nielsen a étudié les répercussions de la crise du Covid sur la fréquentation des points de vente, alors que le télétravail devrait ancrer de nouvelles habitudes d’achat sur le long terme.

Le confinement, les restrictions de déplacements et les accords de travail à distance ont eu des répercussions énormes sur la fréquentation des points de vente. « Depuis le développement des discounters et la révolution du e-commerce, jamais la distribution n’a connu de tels bouleversements », explique Rémi Adam, manager Géo-Marketing chez Nielsen. L’analyste cite à tire d’exemple les magasins situés dans les petites villes, où sont localisées plus de 50 % des résidences secondaires, qui ont connu une croissance jamais vue de 58 % pour le chiffre d’affaires de la grande consommation. Les ventes des magasins situés dans les stations balnéaires ont quant à elles augmenté de 60 %, malgré l'absence de touristes étrangers. Inversement à Paris, on a pu constater une forte baisse des ventes (-15 % voire davantage) dans les quartiers centraux de la capitale.

Une redistribution des cartes

Les conditions de la pandémie ont donc obligé de nombreux citadins à modifier, voire très souvent simplifier leur parcours d'achat. 30 % des consommateurs ont par exemple fait leurs achats dans un nouveau magasin en septembre, contre 25 % en mai. Cette nouvelle répartition des dépenses entre centres-villes et banlieues a d’une part modifié la liste des « top magasins » (comprendre ceux au plus fort chiffre d’affaires) et la contribution de ces derniers à l’ensemble des ventes réalisées en France. En 2019, les ventes dans la grande distribution s'élevaient à plus de 110 milliards d'euros, et 80 % de ce chiffre d’affaires provenait de seulement 28 % des points de vente. Cette année, alors qu’on s’oriente vers de nouveaux records des ventes de PGC, 80 % de ces ventes proviennent désormais de 31 % des magasins. « Si la différence avec l’an passé n’est que de 3 points, cela signifie néanmoins que des millions d'euros de chiffre d’affaires ont été réalisés dans de nouveaux points de vente », souligne l’analyste La situation de ces « top magasins » est donc révélatrice des transferts de chiffre d'affaires observés en France : certains ont vu diminuer leurs ventes (jusqu'à -44 %) quand d'autres ont vu les leurs augmenter jusqu'à... +147 %.

La formule drive piéton à suivre

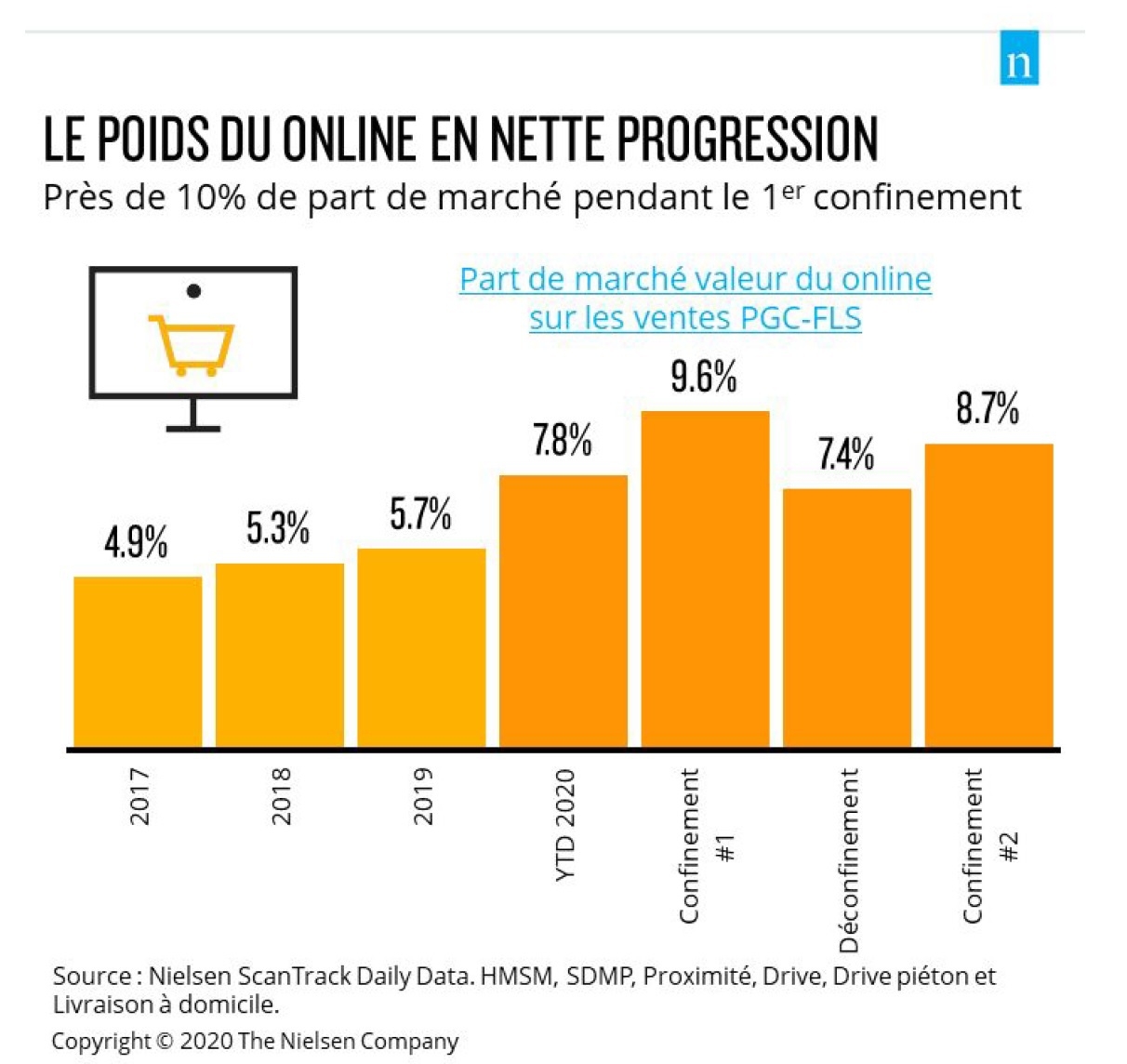

Au-delà des transferts entre magasins dits physiques, l’accélération du e-commerce en France est également à surveiller (depuis la fin du premier déconfinement, le circuit compte pas moins de 2 millions de nouveaux foyers clients). Et force est de constater que la deuxième période de confinement ne déroge pas à la règle à ce niveau. Sur les 2 dernières semaines (données arrêtées au 8 novembre) l’e-commerce alimentaire dans son ensemble est en croissance de 61 % par rapport à l’an passé. Avec une hausse de chiffre d’affaires de 79 %, la dernière semaine d’octobre a même confirmé la place prise par ce circuit dans le paysage français. « Déjà pionnière sur le drive au début des années 2010, la France voit se développer ce nouveau mode de distribution qu’est le drive piéton. Il vient brouiller les cartes en concurrençant de manière frontale les magasins de centre-ville en général et la proximité en particulier », déclare Emmanuel Fournet, directeur analytique chez Nielsen, évaluant que la présence d’un point de retrait drive piéton à proximité directe d’un magasin de centre-ville diminue la performance de celui-ci d’environ 6 points !

Pour les circuits physiques urbains, l’équation risque donc de demeurer complexe à résoudre. « Avec le coût d’un magasin de plusieurs centaines de m² en plein centre-ville, comment affronter ces formats online qui disposent d’une offre plus large et moins chère d’au moins 30 % ? », conclut l’analyste.